Thị trường chứng khoán Việt Nam vừa trải qua một phiên giao dịch đầy sóng gió khi áp lực chốt lời bất ngờ xuất hiện về cuối phiên. Sau quãng "lình xình" vùng giá tham chiếu phiên sáng, sắc đỏ nhanh chóng áp đảo trên diện rộng khiến VN-Index lao dốc ngay sau đó. Dù thị trường xuất hiện những lực cầu bắt đáy giúp đà giảm phần nào thu hẹp, song vẫn không thể trụ vững trước áp lực bán một lần nữa dâng cao về cuối phiên.

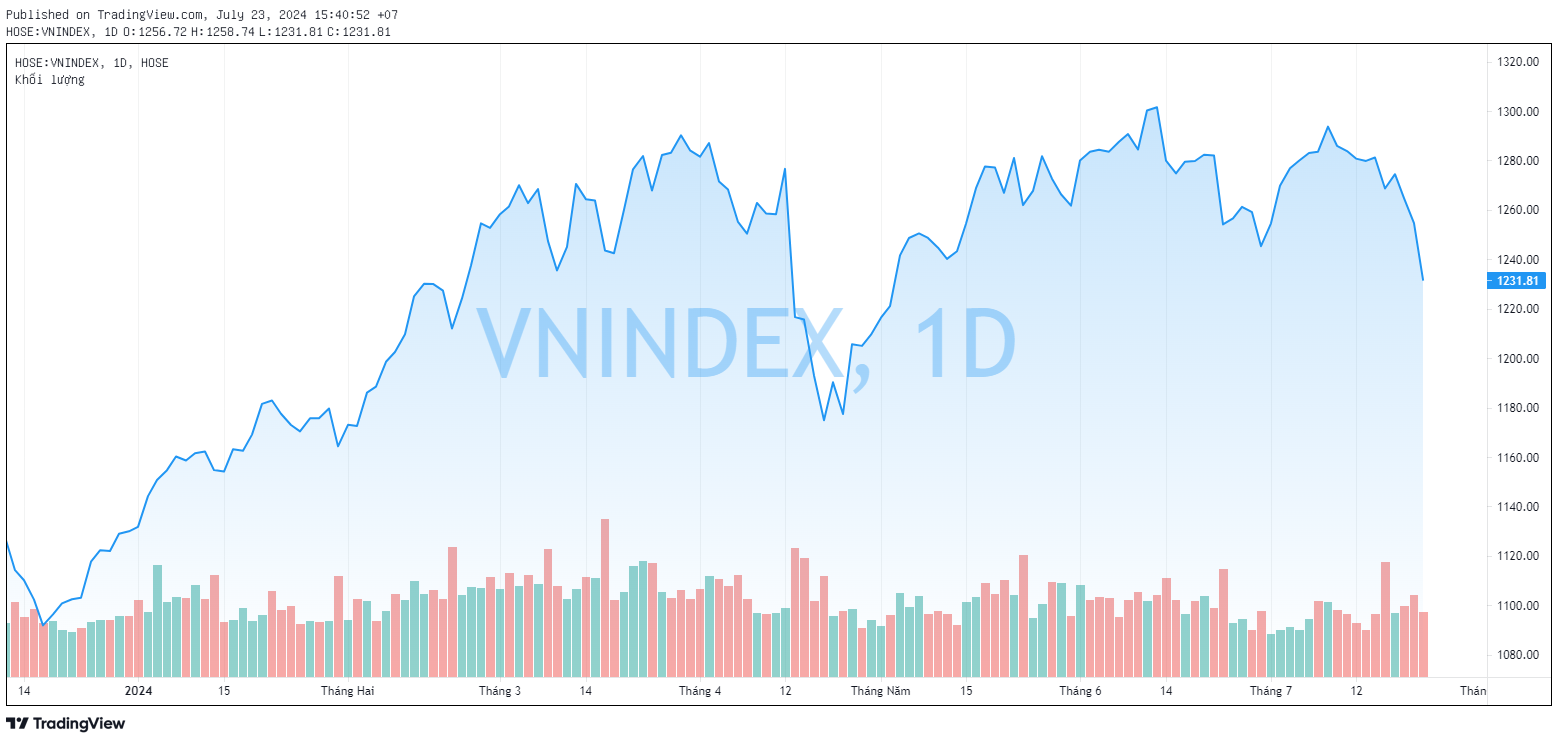

Kết thúc phiên 23/7, VN-Index giảm gần 23 điểm về mốc 1.231,8 điểm. Tính từ vùng đỉnh ngắn hạn ngày 9/7, VN-Index đã đánh rơi hơn 60 điểm (-5,3%). Giá trị vốn hóa HoSE cũng theo đó "bốc hơi" khoảng 253.000 tỷ đồng (~10 tỷ USD) xuống còn hơn 5 triệu tỷ đồng chỉ sau 2 tuần giao dịch.

Nhiều nhà đầu tư kỳ vọng rằng thị trường sẽ sớm trở lại mốc 1.300 điểm song những cú "đánh úp" về cuối phiên xuất hiện nhiều xu hướng thị trường càng trở nên khó đoán định.

Lý giải về nguyên nhân thị trường giảm mạnh, ông Bùi Văn Huy – Giám đốc Chi nhánh HCM Chứng khoán DSC cho biết chỉ số chính của thị trường chứng khoán Việt Nam biến động tiêu cực sau số liệu cho vay margin được các công ty chứng khoán công bố ở mức cao kỷ lục. Theo thống kê, dư nợ cho vay tại các công ty chứng khoán vào thời điểm cuối quý 2/2024 tiếp tục phá kỷ lục, ước tính đạt khoảng 225.000 tỷ đồng, vượt xa giai đoạn đầu năm 2022 khi VN-Index trên đỉnh 1.500 điểm.

Điều này đồng nghĩa với việc khi VN-Index biến động theo chiều hướng kém tích cực, (phiên nay đã thủng hỗ trợ 1.250 điểm) khiến tâm lý nhà đầu tư bị ảnh hưởng, thậm chí FOMO cuốn theo hiệu ứng đám đông.

Thêm vào đó, ông Huy cho rằng nhóm cổ phiếu ngân hàng bị bán mạnh trước thông tin nợ xấu đang có xu hướng tăng. Cụ thể, tỷ lệ nợ xấu nội bảng đã lên gần 5%. Nếu bao gồm nợ tiềm ẩn có khả năng thành nợ xấu, nợ xấu bán cho VAMC,... thì con số tỷ lệ nợ xấu khoảng 6,9%. Nhóm trụ cột bị bán mạnh là một trong nhiều nguyên nhân kích hoạt dòng tiền chốt lãi, ảnh hưởng tiêu cực tới thị trường chính.

Bên cạnh đó, những yếu tố về rủi ro thay đổi chính sách, môi trường hoạt động sản xuất kinh doanh cũng khiến nhà đầu tư cũng tỏ ra dè dặt "xuống tiền" bắt đáy.

Trong bối cảnh thị trường tiềm ẩn nhiều biến động khó lường, vị chuyên gia DSC khuyến nghị nhà đầu tư hạ tỷ trọng margin trong danh mục để quản lý rủi ro. Đồng thời, nhà đầu tư cũng nên rà soát lại cơ bản các cổ phiếu đang nắm giữ, tránh các cổ phiếu cơ bản kém, giảm sâu khi thị trường biến động.

"Nhìn vào bối cảnh kinh tế vĩ mô hiện tại tốt, đây là thời điểm để các nhà đầu tư chọn lọc cổ phiếu của các doanh nghiệp có yếu tố cơ bản", ông Huy cho hay.